『相続対策って言ってもお金持ちだけの話でしょ?』

『うちは、お金ないからそんなこと考えなくてもいいや。』

こういう勘違いをしている人は少なくありません。

これは『相続』=『相続税』のことだと勘違いしている人に起こりがちなケースです。

相続の話と相続税の話は別物

相続の話と相続税の話は全くの別物です。

相続税は相続発生時に支払う税金のことです。

相続は、人がお亡くなりになった場合、その亡くなった人の資産、負債、家督、地位などを受け継ぐことです。

なので、誰にでも発生するのが相続で、一部の限られた人に発生するのが相続税ということになります。

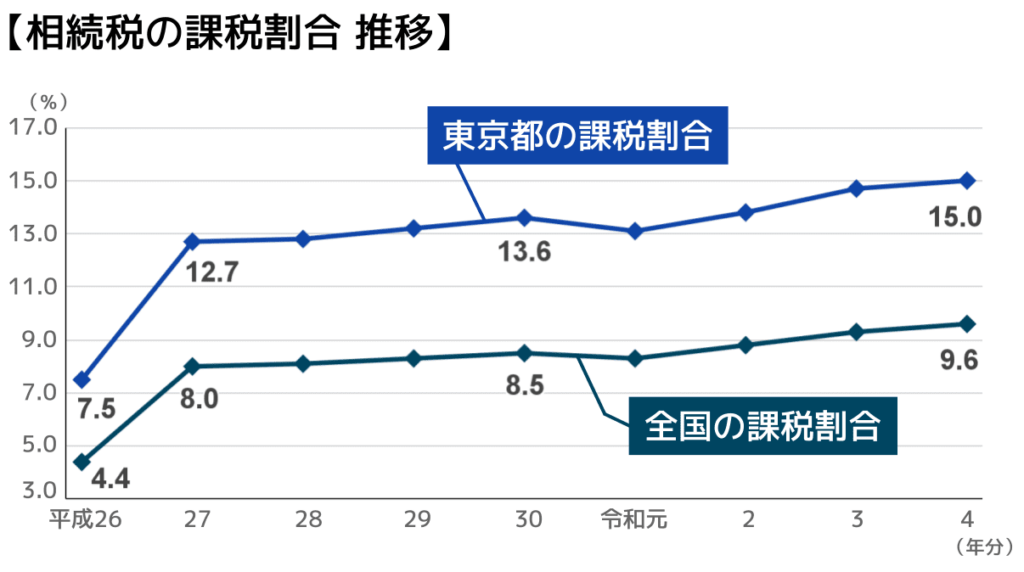

相続税法が改正される前までは、相続税の発生割合は4%と言われていました。

その後、不動産価格の上昇、金融資産の増加に伴い、令和元年で8.3%、令和4年で9.6%の方々が相続税課税対象になっています。

なので相続税だけを切り取れば、一部のお金持ちだけの話でしょ!っていう話はまんざら外れてはいないわけです。

相続税の話はまた別の機会にゆっくりと書こうと思いますが、今日は相続税が発生しないであろう人たちに必要な相続対策の話を少々したいと思います。

相続争いは少額なケースの方が起こりやすい

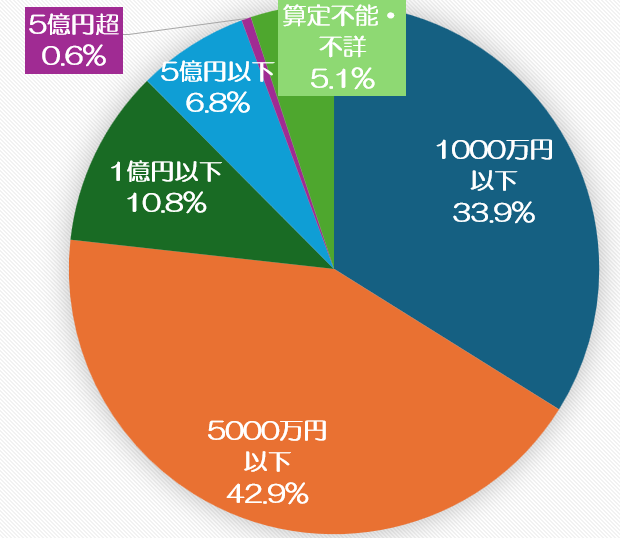

まず、このグラフをご覧ください。

遺産分割調停で成立した場合の遺産の額の全体における比率は、1,000万円以下33.9%、5,000万円以下42.9%、1億円以下10.8%、5億円以下6.8%、5億円超0.6%(令和元年司法統計に基づくデータ)でした。

約1/3が1,000万円以下での争いであり、5,000万円以下も含めるとなんと全体の3/4以上になります。

『あれ?意外と少ない金額で争われてるんだな?』

そう感じませんでしたか?

『うちはそんなにお金残せてないから争いなんて起こらないよ。」

ではないんですよね。

争われている理由は、主に財産の不平等な分け方が起因しています。

遺言書を遺して亡くなっている場合なら、よほどの不平等感が生じなければ争いは起こりません。

でも、しっかりと遺言書を用意している人ってそんなに多くないんですよね。

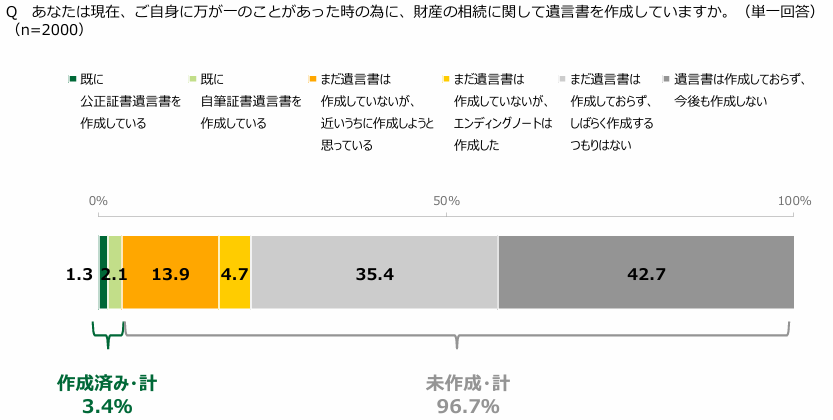

日本財団の『遺言・遺贈に関する意識・実態把握調査 要約版』によると、

遺言書を遺している割合って、公正証書遺言書・自筆証書遺言書も含めわずか3.4%しかいません。

96.5%の人が遺言書を遺さず亡くなっているのです。

『みんなこんなに書いてないんんだ』

そう思いませんでしたか?

なので、ここからは亡くなった時に遺言書がないという前提で話を進めていきます。

こうなると、残された家族同士で相続の割合を決めていく事になってしまいますよね?

そうなれば生じる話は、

『自分が親の介護の面倒を見ていたので、他の兄弟より多く相続するべきだ』

『いや、兄弟なんだから均等に分けるべきだ』

という譲らない主張であったり、優良な財産を自分がもらいたいという主張です。

このため、分けにくい資産だけが残っているケースなどは揉めやすくなります。

自宅しか主だった資産がない場合、1人にだけ資産が集中してしまいがちです。

長男は自宅、長女は現預金の100万円だけ、みたいな。。。

あとは、被相続人(亡くなった人)が行った生前贈与の問題です。

息子が家を買うときに多額の援助をした、孫の教育資金として1人だけ多額の援助を受けているという場合も揉めやすいケースです。

この問題ってどの家族でも起こり得る問題なので、生前のうちにどう分けるかをしっかり考えておく必要があるわけです。

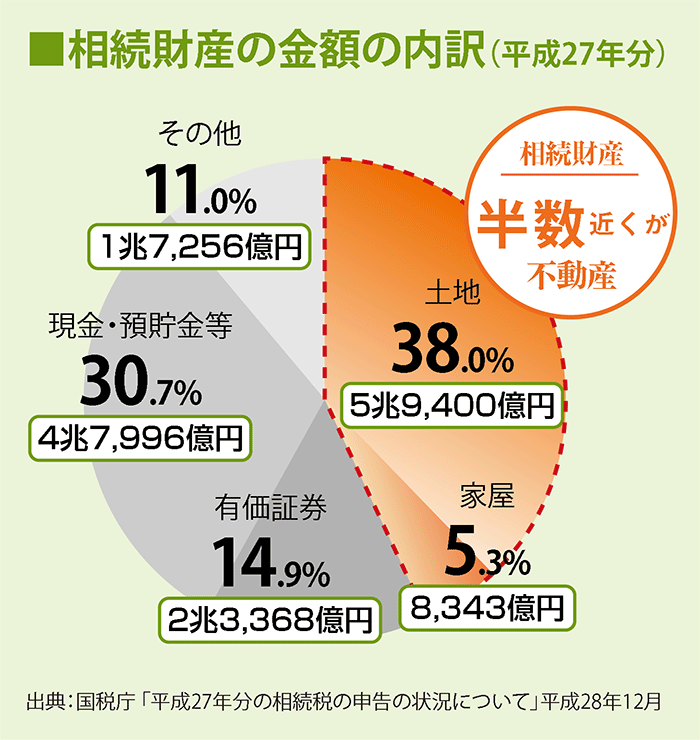

相続財産の多くを占めるのが不動産

相続財産の内訳は毎年のように変動していきます。

以前は7割近くも不動産が占めていた時期もあったのですが、近頃では現預金が占める割合も高くなっているのですよね。

現預金はそのままの価額で評価されます。当然ですよね。外国通貨の場合は別ですが日本円で保有している場合は、そのまま相続財産です。

有価証券、上場企業の株式は、相続が発生した日の最終価格が基本となります。

ただし次の3つの平均額も含めた最も低い額で評価することになります。

●相続発生月の最終価格の平均額

●相続発生月の前月の最終価格の平均額

●相続発生月の前々月の最終価格の平均額

いずれにしても、その時の時価で評価されるわけですが、不動産の場合は違います。

時価で評価されずに、土地は路線価、建物は固定資産税の評価額で決められていきます。

時価よりも安い金額になることがほとんどですので、不動産は相続に強いと言われる所以です。

先ほどの話に戻りますが、相続税対策の話はまた次回以降に置いておいて、この相続財産の多くを占める不動産が、分けにくい資産であることを忘れてはいけません。

主だった資産が自宅だけだった場合、自宅を相続する1人にウェイトが偏ってしまいますし、兄弟全員の共有名義とかにしてしまうと、維持するのにも処分するのにも意見が食い違い、揉める要因にもなったりします。

現預金が少なかった場合には、納税資金を不動産の売却で賄わなくてはいけないことも起こり得ますので、相続において不動産は重要なポイントとなるわけです。

税金のことは税理士、法律のことは弁護士さんに聞けばいいのですが、不動産のことはやはり不動産のプロに聞いた方がいいですよね。

相続の話し合い時に『この不動産を評価してほしい』と依頼を受けることが少なくありません。

公平な分配を決める際にも、路線価や固定資産税評価額だけでなく、時価を知っておく必要があるからです。

相続でもめないためにも、公平な相続にするためにも、そしてその資産を遺された家族で守っていくためにも、相続財産を把握しておくことは大切なのです。

RE/MAX HUBでは、相続でもめないお手伝い、円滑な相続へ導くためのお手伝いを行っております。

相続財産の分析

相続税評価、収益性、流動性などを複合的に分析します。

守るべき財産、相続させると負担となる財産などが一目瞭然になります。

相続税シミュレーション

一次・二次相続を合わせた、納税資金の過不足を分析します。

このあたりから、税金の専門家を交え的確なアドバイスをさせていただいております。

課題抽出と解決シミュレーション

納税資金対策、もめさせない対策、ライフプラン対策、家族信託、遺言書、任意後見、ほか。

シミュレーションを繰り返し、より適切な相続計画を考えます。

ライフプランシミュレーション

相続を受けた後、各相続人が世帯ごとに安定した生活を送れるようアドバイスさせていただいております。

ライフプランまで考慮することで、より公平な分け方を計画します。

財産分割シミュレーション

納税資金の過不足や財産の総合的な分析を行い、不公平な相続ではなく各相続人に合わせたプランを提案します。

相続財産には、不要な不動産も数多く含まれています。

遊休土地、未利用土地、遠隔地で使い道のない不動産など、このような相談を受けることも増えています。

被相続人が元気なうちに、相続人に、またその子孫に難しい相続問題を引き継がせないためには、生前から対策を練ることが重要です。

私たちは、

「相続で家族をもめさせない」

「相続で優良財産を減らさない」

「子や孫を将来お金で困らせない」

ための相続計画をお客様に提案します。

今後は沖縄の地でも相続セミナー等も開催予定です。

ご興味ある方はぜひ気軽にお声がけください。

相続相談お待ちしていますね~