共働きでも危ない?沖縄の離婚率・住宅ローン事情から見る“買える家”の真実

沖縄の「平均所得」と「共働き率」の現実

沖縄に住む多くの人だけでなく、多くの人にとって、「マイホームを持つ」という夢は今も昔も変わらず強いものだと思います。

しかし、その夢の実現には、厳しい現実が立ちはだかっています。

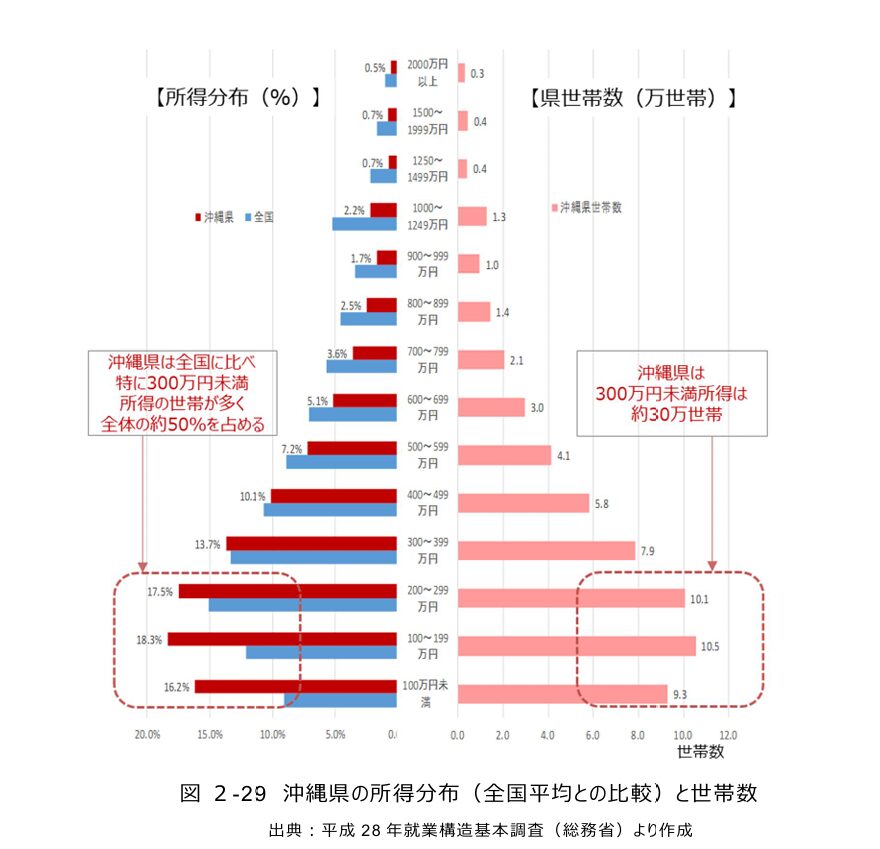

まず押さえておきたいのが、沖縄県の平均所得は全国でも最下位クラスであるという事実です。

2024年時点の調査によれば、沖縄県の平均年収は約330〜380万円程度。

中央値で見れば約331万円とされており、これは全国平均(約458万円)を大きく下回る水準です。

年収300万円未満の世帯が約半数を占めており、特に若年層や単身世帯では、生活費だけで手いっぱいという現状も珍しくありません。

共働き率は“年々増加中”

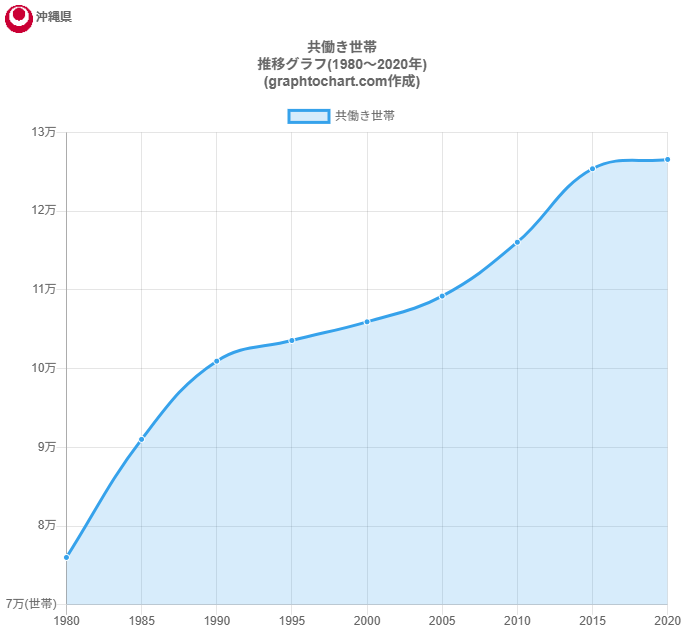

総務省が5年に1度公表している「就業構造基本調査」の2017年版によると、夫婦のいる世帯のうち共働きである割合は全都道府県で上昇し、48.8%と半分に迫っています。

沖縄県でも例外ではなく、約半数の世帯が共働き世帯となっています。

年々増加しているのが、このグラフでも顕著に表れていますね。

保育施設の不足や、女性の就業機会の少なさ、伝統的な家族観など、さまざまな社会的背景が複雑に絡み合っている沖縄県でも、共働き世帯が増加しているというのはある意味意外ではないでしょうか?

子育て世代の“見えない負担”

さらに、子育て世帯にとって沖縄特有の事情も大きな壁になります。

例えば車社会である沖縄では、一家に2台の車を持つのが当たり前ですよね。

ガソリン代や自動車保険、駐車場代などの固定費も家計を圧迫します。

また、進学における塾や習い事などの教育費負担も重く、「子どもを育てながら家を買う」という決断には、相当の綿密な資金計画が必要になってくるのです。

「なんとなく買えるかも」で始めると危険

住宅購入は、長期的に見れば家賃を払い続けるよりも有利になることもあります。

けれども、今の沖縄の家計事情を冷静に見つめると、「買える」と「買っていい」の間には大きな差があることに気づかされます。

マイホームの夢を現実に変えるためには、まず自分たちの足元を見つめなおすことから始めなければならないのです。

「世帯年収」で組む住宅ローンの落とし穴

「住宅ローンの審査が通るかどうかは“年収”で決まる」

──これは不動産購入を考えたことがある人なら、一度は耳にしたことがあるはずです。

そして昨今では、共働き世帯が増えていることもあり、夫婦の合算年収=世帯収入で住宅ローンを組む“ペアローン”も一般的になりつつあります。

でも、そこには大きな落とし穴があるんです。

2人の収入を前提にすると「支え合い」じゃなく「共倒れ」に?

例えば夫婦の年収がそれぞれ300万円ずつで、世帯年収600万円と見なされれば、金融機関は3,000万~4,000万円程度の融資を認める可能性があります。

数字だけ見れば「思ったよりいい家が買えるかも」と思えるかもしれません。

でも忘れてはいけないのは──その金額は“2人がフルで働き続けること”が前提だということです。

・妻が妊娠・出産・育児で一時的に退職

・夫が体調を崩して休職

・いずれかが転職で収入ダウン

…こうした「よくある人生の変化」に対応できるローン設計でなければ、支え合いどころか“共倒れ”になってしまう危険性があるのです。

💔 離婚率全国1位──「夫婦で組んだローン」が壊れる日

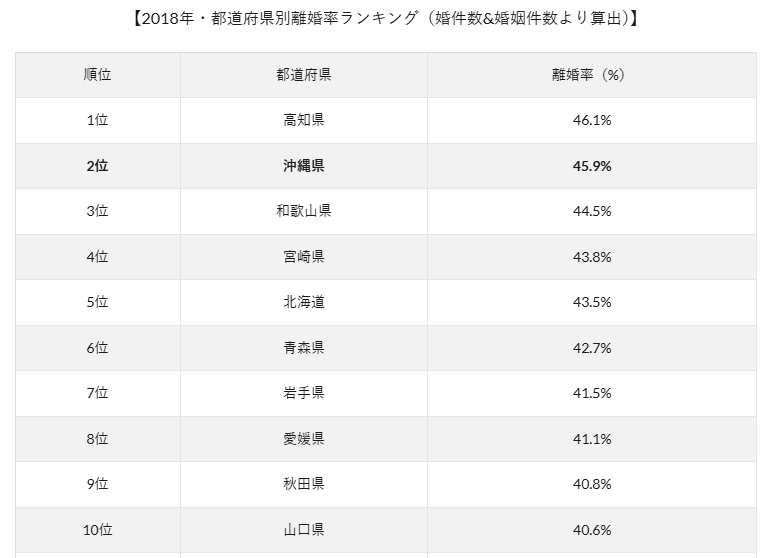

さらに沖縄において特に見逃せないのが、離婚率が全国でもトップクラスであるという事実です。

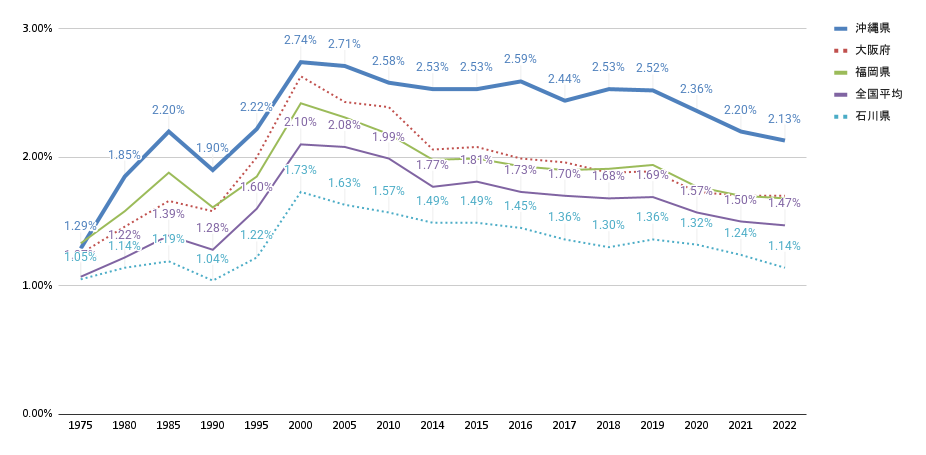

最新の統計によれば、沖縄県の離婚率は人口1,000人あたり約2.5件前後と、全国平均(約1.6件)を大きく上回ります。

続いては、都道府県毎の離婚件数÷婚姻件数で計算した離婚率で確認してみます。

この離婚率は近年よく言われる、「3組に1組が離婚する」という数字の算出方法です。

離婚件数÷婚姻件数の離婚率においては、沖縄県は最上位の高知県に続いて第2位に位置していますね

全国平均は35%程度なので、極めて高い数値であることが分かります。

沖縄県の夫婦はほぼ2組に1人が離婚するということがこの数値から垣間見えます。

離婚の原因は人それぞれですが、経済的ストレスが引き金になることは少なくありません。

そしてペアローンを組んでいた場合、離婚しても住宅ローンの債務は消えません。

・どちらが家を住み継ぐか

・もう一方が連帯保証人になっている場合どうなるか

・売却しようにもローン残債が多すぎて売れない

こうした問題が、感情のもつれと一緒にのしかかってくるのです。

「家を買うこと」が、家族を壊す引き金になってしまう?

本来、家を買うというのは「家族の未来を明るくするため」のはずです。

けれど、経済的に無理のあるローンや、将来を見据えない借入をしてしまうと、

“その家を持ったこと”が家族を壊す原因になってしまうこともあるのです。

ローン返済が厳しくなれば、夫婦喧嘩が増え、子どもの教育や進学の選択肢も狭まり、家族の幸せが揺らいでいく──そんな負の連鎖も、決して他人事ではありません。

✅ 収入合算は「リスク分散」できる設計で

もちろん、共働きだからといってローンを組むなという話ではありません。

大事なのは「何が起きても片方の収入だけでしばらく持ちこたえられるか?」という視点です。

・片方の収入だけでも生活費+ローン返済ができるか

・万が一に備えた生活防衛資金があるか

・団信(団体信用生命保険)の保障範囲は十分か

このようなチェックをせずに、「今の年収なら返せる」と判断するのは危険です。

家の購入の計画には、家族の人生計画をしっかりと立てることも必要になってくるのです。

こどもをまだ作りたいから、旦那さんだけの年収で賄える住宅ローンに抑えよう。

こどもが小学校に入学したし、こどもを作る予定もないので、夫婦共稼ぎで住宅ローンを返していこう、タイミングは今だ!みたいな感じですかね?

今の住宅価格で“買える家”の限界ライン

住宅ローンの借入可能額は、一般的に「年収×○倍」という目安で語られることが多いですが、それはあくまで理論上の話です。

現実は、

・生活費や教育費などの固定支出

・金利や返済年数の設定

・将来の収入変動やライフイベント

を考慮しなければ、「買っても維持できない家」になってしまいます。

平均的な世帯収入で借りられる金額とは?

仮に、沖縄県の平均世帯年収を約350万円と仮定して計算してみましょう。

住宅ローン審査では、年間返済額が年収の25%以内であることが望ましいとされています。

👉 年収350万円 × 25% = 年間返済上限 約87.5万円

👉 月々返済:87.5万円 ÷ 12ヶ月 ≒ 約7.3万円

👉 35年ローン・金利1.0% の場合、借入可能額は約2,400〜2,600万円

つまり、「世帯収入350万円前後の世帯が無理なく買える物件価格の上限は、概ね2,500万円前後」というのが現実です。

その価格帯で家は買えるのか?

ここで、現在の沖縄の住宅価格と照らし合わせてみましょう。

✅ 2025年現在の沖縄住宅価格例(目安)

- 那覇市内の新築マンション(60㎡):約4,500〜5,000万円

- 宜野湾市・北谷町の新築戸建て(3LDK):4,000万円前後〜

- 那覇市内の築浅中古マンション(3LDK):3,200〜3,800万円

- うるま市や糸満市など郊外の中古戸建て:2,000〜3,000万円

👉 結論:人気エリアの新築・築浅はほぼ手が届かない

👉 ギリギリ購入できるのは、郊外・築年数が経過した物件が中心

住宅価格は“今後も上がる”可能性が高い

沖縄の住宅地価格は、ここ数年で30%以上も上昇しています。

特に那覇・北谷・宜野湾といった人気エリアでは、

・観光業の復調

・県外移住者の増加

・ホテル需要

などを背景に、価格が落ちるどころか今後も上がり続ける可能性が高いのが実情です。

このトレンドに対して、収入水準が追いついていないため、「家を買いたいけど買えない」世帯がどんどん増えている状況にあります。

ローンが通った=買っていい、ではない

金融機関のローン審査に通ったからといって、「安心して買ってOK」というわけではありません。

通るローンは、“あなたの返せる額”ではなく“銀行が貸してもいいと思った額”です。

・今の家賃と比較して返済額が高くなりすぎないか?

・管理費・固定資産税・修繕費などの“見えないコスト”を含めて計算しているか?

・子どもの進学や親の介護など、未来の支出も見えているか?

ここまで見通せて初めて、「買っていい家かどうか」が判断できるのです。

ただ、不動産価格の上昇に伴って、家賃相場も上昇していることを見逃してはいけません。

賃貸だから安心、賃貸だから固定支出を計算できるという時代ではなくなってきているのです。

買ってはいけない世帯とは?

住宅ローンは、人生で最も大きな借金。

にもかかわらず、多くの人が「なんとなく」で決断してしまう現実があります。

「買える」から「買う」

「周りが買ってる」から「自分も」

──でも、そんな空気感で家を買ってしまった結果、後悔している人たちも少なくありません。

ここでは、“今はまだ買うべきではない”世帯の特徴を、具体的に見ていきましょう。

❌ 1. 頭金がゼロ、むしろ諸費用までローンでカバー

最近では「頭金ゼロOK」「諸費用ローンあり」とうたう住宅販売会社も増えています。

たしかに買いやすくはなるけれど、それは「今払えない分を未来の自分にツケているだけ」です。

特に物価上昇・教育費増・金利リスクを考えると、

“身の丈以上のローン”は数年後に破綻の引き金になる可能性が高くなります。

昔実例でこんなケースもありました。

住宅購入の引き渡しが終わり、お客様と街ですれ違った際に

「新居の住み心地はいかがですか?」

と質問した時に返ってきた答えに驚いたことがあります。

「実は引越ししようと思って家具家電を見に行ったのですが、思ったより高いのと、まだカーテンさえ買えていないので引越しできていないのです‥」

家はフルローンで買え、諸費用も住宅ローンで賄うことはできますが、引越し費用や家具家電までのローンを組むことはできません。

まったくの自己資金0では引越しすることはできませんし、クレカなどで買おうものなら引越し初月から家計は火の車です‥

❌ 2. 収入のすべてを「現在の状況」に依存している

例えばこんなケース

- 共働きで世帯年収600万円 → その前提でローンを組んだ

- しかし妻が出産で一時退職 → 収入が激減

- 家計が回らなくなり、教育費や生活費に影響

住宅ローンは35年という超長期契約。

その間に「収入が変わらない保証」は誰にもありません。

沖縄のように共働き率が低く、世帯収入の余裕が少ない地域では、たった一つの変化で家計が破綻しかねないのです。

❌ 3. 離婚・病気・介護など“想定外”が起きたときの備えがない

誰もが望まないことだけど、現実には避けられないこともあります。

・離婚:ペアローンや共有名義の処理が泥沼化

・病気:収入激減・入院費用で家計圧迫

・介護:親の支援が必要になり仕事を減らす

こうした事態に備えた生活防衛資金や団信の保障をしっかり設計していない世帯は、

“ローンのために生活が崩れる”危険性を常に抱えています。

ただこのケース、誰にでも起こり得ることなんですよね‥

❌ 4. 家を「感情」で選び、「リセール」を無視している

「見た目が素敵だったから」

「家賃とあまり変わらなかったから」

「子どもが小学校に上がるから、今買いたかった」

このような一時の感情で買ってしまった家は、

将来「売れない・貸せない」という事態に陥ることが多いです。

特に沖縄では、立地・築年数・耐震基準などによってリセールバリュー(売却価値)に大きな差が生まれます。

将来、売却や住み替えが必要になったとき、

「その家が“資産”なのか“負債”なのか」が問われるのです。

つまり、こんな世帯は要注意!

| 項目 | 危険度 |

|---|---|

| 頭金ゼロで購入 | 高 |

| 諸費用ローンまで組む | 高 |

| 生活防衛資金がない | 高 |

| ペアローン・共有名義での購入 | 中〜高 |

| 子育て直前・直後で購入 | 中 |

| リセールバリューを考慮していない | 中 |

家を買うことは「夢の第一歩」であると同時に、

“人生をかけた経済的な責任”を背負う選択でもあるということを忘れてはいけません。

「買えるかどうか」ではなく、

「買っても家族の幸せが続けられるか」を基準にするべき時代に、私たちは生きています。

それでも“買っていい世帯”とは?

ここまで読んで「え…じゃあ家なんて買えないね…」と感じた方もいるかもしれません。

でも大丈夫です。

すべての人に「今は買わないほうがいい」と言っているわけではありません。

住宅購入は“タイミングと設計”さえ間違えなければ、人生にとって大きなプラスになる投資にもなり得えるものなのです。

では、どんな世帯が「買ってもいい世帯」なのでしょうか?

✅ 1. 自己資金がしっかりある

頭金を用意できるかどうかは、「将来を見据えた設計ができているか」のバロメーターにもなります。

頭金が多ければ多いほど、借入額は減り、返済総額も軽くなります。

また、「諸費用ローン」を使わずに済むという点でも、リスク軽減に繋がります。

👉 目安としては、物件価格の10〜20%以上+生活防衛資金半年分程度が理想。

✅ 2. 片方の収入だけでも家計が“回る”余力がある

ペアローンや共働き収入を前提とする場合でも、

「万が一どちらかの収入が途絶えても半年以上はしのげる」という状態が理想です。

そのためには、

- 毎月の固定支出を把握しておく

- 教育費・車両維持費・保険料などを含めた家計全体を見直す

- 住宅ローン返済比率を25%以内に収める

といった堅実な設計も必要になります。

✅ 3. 生活防衛資金+団信・保険の備えがある

何かあったとき「すぐに売らなければならない家」は、家ではなく“負債”です。

・病気や事故などの突発事態

・介護離職・転職・育児などのライフイベント

これらに備えて、

- 生活防衛資金として最低6ヶ月分の生活費+α

- 団体信用生命保険の特約内容(がん・三大疾病・就業不能など)の把握

- 必要に応じた民間保険の活用

こうした「もしも」に備えておくことが、住宅購入後の“生活の安心”に繋がります。

いざというとき、売る選択肢しかない道は危険極まりない状況です。

不動産を売るタイミングは常に”売ってもいい、でも売らなくてもいい”タイミングだけです。

✅ 4. “売れる家”を買う目線がある

これからの時代、「持ち家=一生そこに住み続ける」という考え方は古いです。

転職・転勤・実家の相続・ライフステージの変化…

どんなに慎重に人生設計をしても、予測不能な変化は必ず訪れます。

だからこそ、

- 将来売ることになっても価値が落ちにくい立地

- 住宅ローン残債よりも売却価格が上回る物件選び

- 将来賃貸に出すことも視野に入れた選択

こうした「資産としての家」を選べる世帯は、“持ち家リスク”を最小限にできるのです。

かといって、そんな見極め誰にでも簡単にできるわけではありません。

でもだからこそ、私たちがいるのです。

RE/MAXエージェントは常にお客様に寄り添う存在です。

一不動産会社の社員ではない立場ですから、会社からのノルマがあり、今月どうしても売上を上げないといけない、そんなプレッシャーをかけられることがありません。

自分のことを必要としてくれるお客様の利益を第一に考え行動するので、万一の事態に陥っても心強い味方にもなり得ます。

RE/MAXエージェントをあなたにとっての、一生涯のパートナー、アドバイザーだと思って相談してみてください。

きっと力になってくれるはずです。

「家は買い方次第」。

リスクを見越し、備えを整え、出口まで設計できれば、

夢を“後悔”ではなく“希望”そして”資産”に変えることができるのです。

まとめとあなたへの問いかけ

“マイホームが欲しい”

その想いに、正解も不正解もありません。

家族の未来を思い描くのは、誰にとっても希望に満ちた時間です。

けれど、住宅購入という大きな決断を前にしたとき、

「感情」だけで突き進むのはあまりにも危険です。

沖縄という地域特性を、正しく知ることから始めよう

沖縄には沖縄ならではの現実があります。

すごく言いにくいことをはっきりと言います。

- 全国最低クラスの平均所得

- 共働き率が低く、一馬力の家庭も多い

- 離婚率は全国トップクラス

- それにもかかわらず、住宅価格は上昇を続けている

この“所得が上がらないのに、家だけが高くなる”という矛盾の中で、

「なんとなく周囲に流されて買ってしまった家」が、後々重たい負債に変わるケースもあるのです。

「ローンが通った=買っていい」ではない

金融機関が貸してくれる金額は、

あなたの将来まで見据えた“最適な金額”ではありません。

・本当に返しきれる金額なのか?

・急な支出に対応できる余力はあるのか?

・35年後の生活まで見据えているか?

これらの問いに、数字で、計画で、答えられるかどうかがカギになります。

「家族を守るために家を買ったはずなのに」

家を買ったことで、

・夫婦喧嘩が増えた

・教育費を削るようになった

・実家に頼ることが増えた

・離婚を検討するようになった

こんな声を、私たちは現場で何度も聞いてきました。

それでも最初は、誰もがこう言うのです。

「自分たちは大丈夫だと思った」と。

あなたに問いかけたい

- あなたの世帯収入で、本当に今、買っていいのか?

- 頭金、生活防衛資金、保険──将来への備えは万全か?

- ローンが残っている状態で、人生が変わったときに売れる家なのか?

そしてなにより、

家を買うことで、家族の笑顔は“増える”のか?

私たちの仕事は家を売る仕事ではあります。

でも、売るだけの仕事であってはいけないとも思っています。

売った家で家族みんなが幸せに暮らしている姿、住み替えてまた幸せなセカンドライフを送っている姿、それを見るためにお手伝いをしているのです。

不幸になることが容易に想像できるなら、売らないという選択肢を私たちは選びます。

幸せになる購入、幸せになるための売却、これをお手伝いすることが私たちの使命であり、生き甲斐なのです。

最後に!夢を諦める必要はない、でも焦らなくていい

「今はまだ、買うタイミングじゃなかった」

それに気づけたとき、

きっとあなたの家族の未来は、もっと安心で希望に満ちたものになります。

家を買うというのは、タイミングと設計の問題。

焦る必要はないし、「今買わない決断」も立派な選択です。

そして、もし「今買いたい」と思うなら──

ぜひプロに相談して、リスクも希望も見える状態で進んでいきましょう。

不安や疑問があれば、RE/MAX HUBまでお気軽にどうぞ

私たちは、家を「売る」だけの会社ではありません。

家族と人生の未来を一緒に考える“パートナー”として、あなたのそばにいます。

- ライフプランに合わせた資金計画

- 離婚・相続など将来の変化を見越した設計

- 売却・賃貸も視野に入れた柔軟な提案

不動産のこと、ローンのこと、将来のこと、なんでもお気軽にご相談くださいね。